La retraite en France est régie par le principe de répartition. Les actifs versent des cotisations à la fois pour s’assurer l’inscription de droits à leur encontre, mais également pour assurer le paiement des pensions des retraités actuels. C’est un système dit de « solidarité intergénérationnelle ».

Ce système s’appuie sur 2 piliers, comptabilisés par des cotisations obligatoires :

- La retraite de base

- La retraite complémentaire

Il existe également un 3ème pilier, la retraite supplémentaire, qui elle s’appuie sur des cotisations facultatives. Elle est elle régie par le principe de capitalisation.

Il existe à ce jour 42 régimes de retraite, régis par des dispositions qui diffèrent en fonction du statut de chacun (voir tableau ci-dessous).

| REGIMES OBLIGATOIRES DE RETRAITE | |||

| STATUT | RETRAITE DE BASE | RETRAITE COMPLEMENTAIRE | |

| SALARIE(E)S | |||

| Salarié(e)s agricoles | MSA | AGIRC-ARRCO | |

| Salarié(e) de l’industrie, du commerce et des services |

CNAV/CARSAT |

AGIRC-ARRCO | |

| Banque de France, Industries électriques et gazières, Employés de notaire, RATP, SNCF, CESE (embauches à compter du 01/09/2023) |

AGIRC-ARRCO |

||

| Agent(e)s non titulaires de l’Etat | IRCANTEC | ||

| Personnel naviguant |

CRPN |

||

| SALARI(E)S RELEVANT DE STATUTS PARTICULIERS | |||

| Salarié(e)s des mines | CANSSM | ARRCO | |

|

Banque de France, Industries électriques et gazières, Employés de notaire, RATP, SNCF, CESE (embauches jusqu'au 31/08/2023) Comédie |

Banque de France, CNIEG, CRPCF, CRPCEN, ENIM, RATP, SNCF … |

||

| FONCTIONNAIRES | |||

| Fonctionnaires de l’Etat, magistrats et militaires, Agents de la fonction publique territoriale et hospitalière, fonctionnaires du Parlement, |

Retraites de l’Etat, CNRACL, Caisse des agents de l’Assemblée |

RAFP |

|

| NON-SALARIE(E)S | |||

| Exploitant(e)s agricoles | MSA | MSA RCO | |

| Artisans, commerçant(e)s | SSI (Régime général) | SSI | |

| Professions libérales : notaires, officiers ministériels, Médecins, dentistes, sages-femmes, pharmaciens, auxiliaires médicaux, vétérinaires, agents généraux d’assurance |

CNAVPL |

CPRN, CAVOM, CARMF, CARCDSF, CAVP, CARPIMKO, CARPV, CAVAMAC |

|

| Avocat(e)s | CNBF Base | CNBF Complémentaire | |

| ELUS ET REPRESENTANTS | |||

| Elu(e)s loca(les)ux | IRCANTEC | ||

| Député(e)s, sénateur(ice)s | Caisse de retraite de l’AN & du Sénat | ||

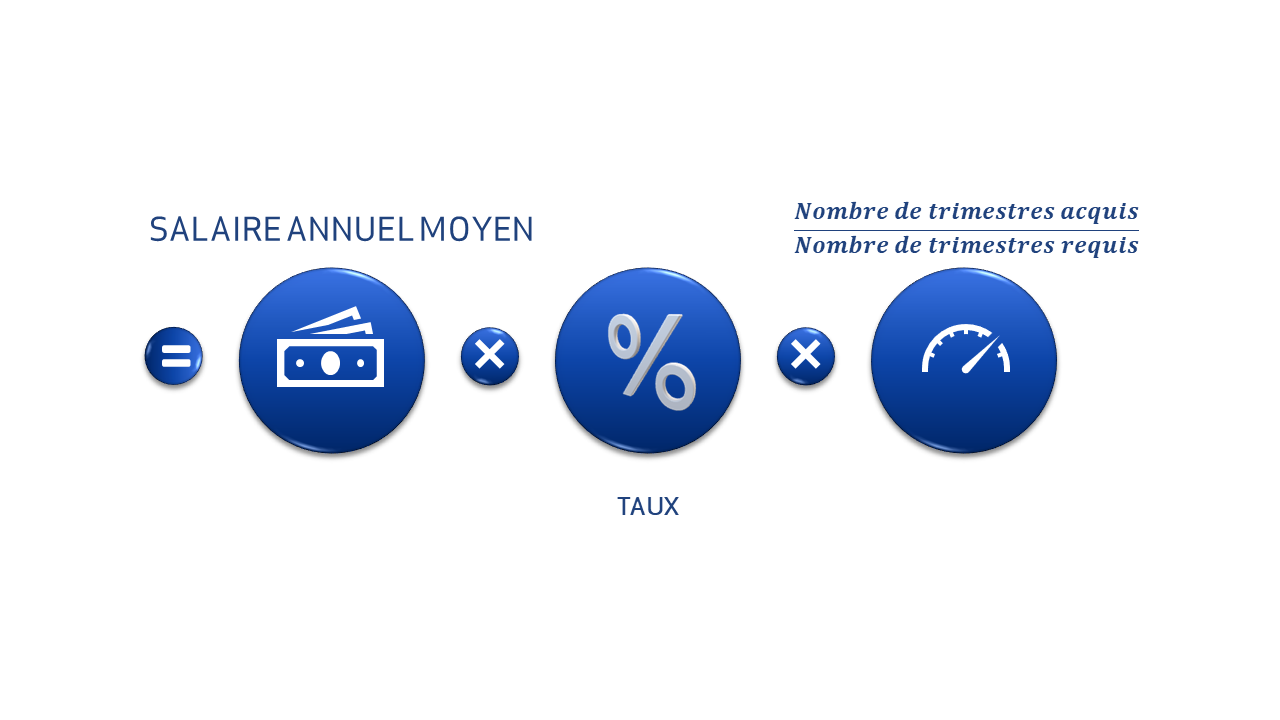

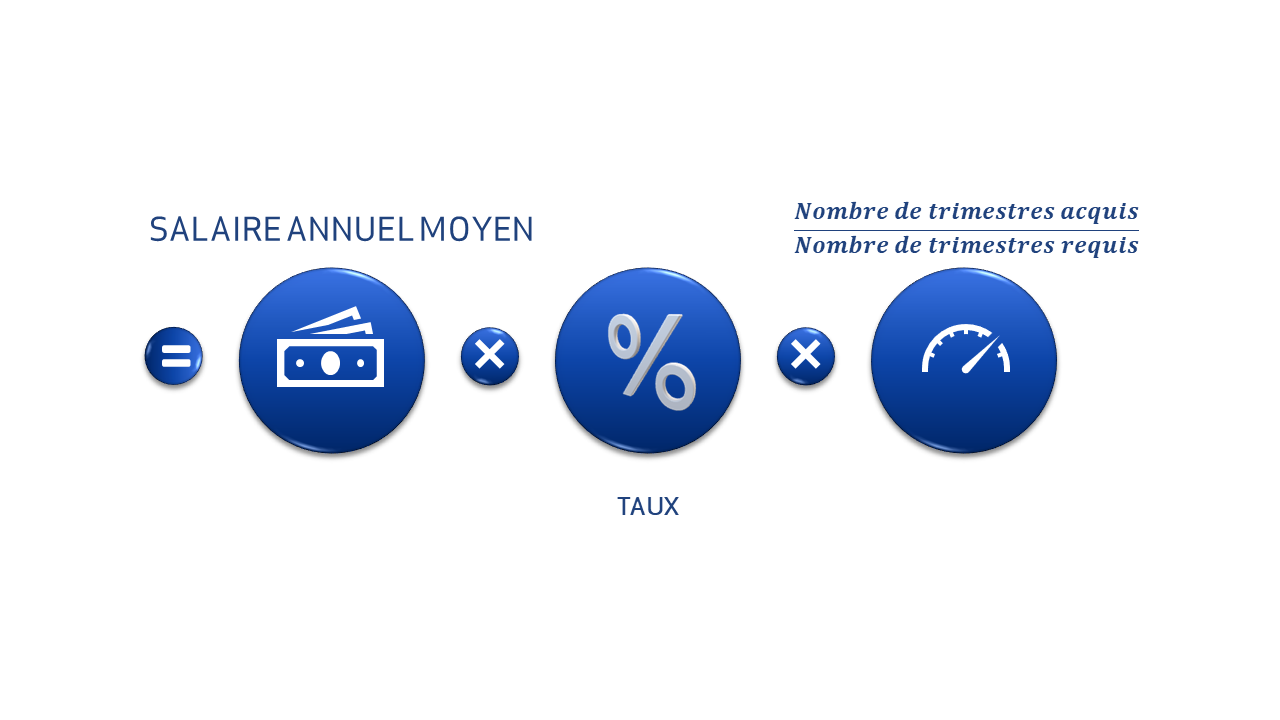

Le salaire annuel moyen, représente la moyenne des 25 meilleures années des revenus perçus, revalorisés et plafonnés (46 368 € pour l’année

Le salaire annuel moyen, représente la moyenne des 25 meilleures années des revenus perçus, revalorisés et plafonnés (46 368 € pour l’année